DEFI在短期内迎来了行业的“小爆炸”从数亿美元到数十亿美元,规模实现了指数级增长。

DeFi的结构与传统金融没有明显区别。如果把以太坊公链比作中央银行发行货币和商业银行以ERC-20的形式发行各种货币,那么DIC就是围绕央行货币和其他货币提供的各种金融服务。如银行、资产管理、证券公司、交易所、保险等。

基于公开连锁交易、特许经营、非托管、低门槛、鼓励创新等特点,德福在一定程度上实现了“普惠”金融。也就是说,所有资产持有人都可以参与,产品丰富多样,选择性强。

一些创新产品甚至允许无资产抵押参与,例如基于智能合约原子化的flashloan。同时,它也会因为泡沫而引发Uniswap的吸血鬼攻击,例如Sushiswap使用了承诺Uniswap的LP代币进行移动挖矿。但创新的马驹毕竟是一个健康的泡沫。我们应该尽力去拥抱五彩缤纷的泡泡下的珍珠。

由于其易加入性和包容性,用户更注重安全性、流动性和体验性。换言之,易用性、基于充裕流动性的即时执行效果和风险控制是一些关键指标。

本文将从多个角度关注德福目前的项目和行业趋势,力求为大家提供多元化的思考。

从2008年次贷危机看DeFi

次级抵押贷款的“罪魁祸首”——MBS/CDO/合成CDO的设计逻辑

MBS是最早的资产证券化。它最早产生于20世纪60年代的美国,是一种资产证券化商品,主要由美国住房专业银行和储蓄机构利用其抵押贷款发行。其基本结构是将符合一定条件的贷款中心化在抵押贷款中,形成抵押贷款池。证券是利用贷款加总定期产生的本息现金流入发行,由政府机构或具有政府背景的金融机构担保。

CDO(Guaranted de certificate)是以抵押债务信用为基础,以各种资产证券化技术为基础,重组债券、贷款等资产,重新分配投资收益和风险,以满足不同投资者需求的创新衍生证券产品。在这里,可以看到,MBS的一些部分(抵押贷款支持债券)进入CDO的资产池,并再次“打包”进入交易结构。

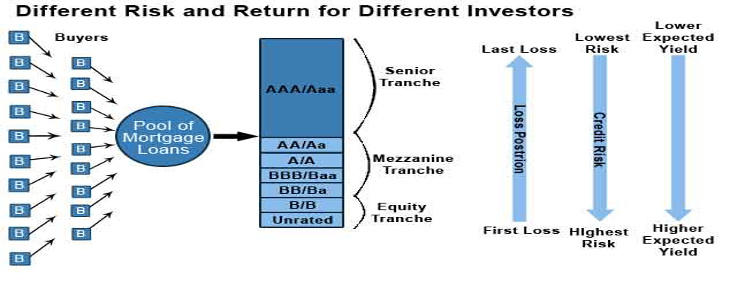

在传统的固定收益结构产品中,风险和收益可以通过交易结构的设计来完成。这部分债券(有担保的抵押贷款债券)以后遭受基础资产池违约损失的程度越高,风险就越低,回报也就越低。标的资产池违约损失越低,风险越高,收益越高,如下图所示:

来自互联网的图像

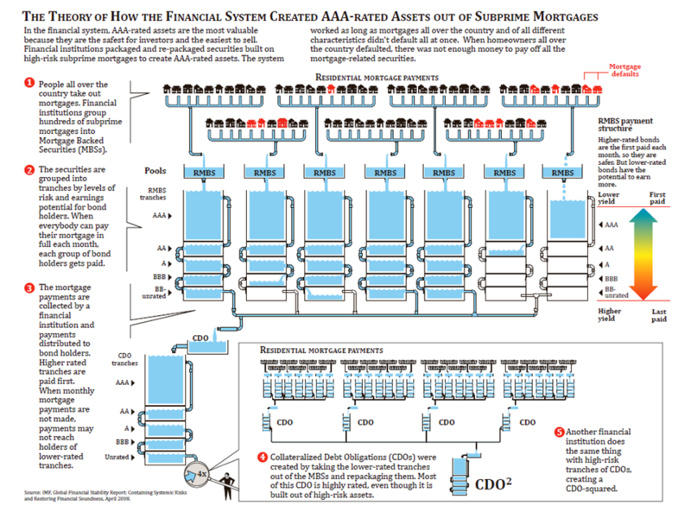

来自互联网的图像

上图显示了这类结构性债务产品是如何从MBS(资产池即住房抵押贷款)发展而来,然后MBS的部分份额(**或股权可以)进入CDO的资产池,再次形成交易结构,然后发展为合成CDO(CDO的份额再次打包)。整个生态系统已经形成了很强的杠杆效应。

杠杆具有自然的顺周期性。在房价上涨期间,整个业务蓬勃发展,抵押贷款价值、MBS价值和杠杆工具CDO更具价值。然而,随着2007年房价的下跌和流动性风险的爆发,持有合成CDO多个头寸的雷曼兄弟破产,次贷危机爆发。

第一层的住房抵押贷款证券具有这种结构性产品的现实意义,目前仍在市场上存在。CDO和synthetic CDO是一种杠杆式的赌博工具,目前已在市场上消失。

债务契约与股权契约的本质:与次贷危机同样的风险

作为一种分权协议,债务契约本质上是债务契约和股权契约的结合体。

在区块链中,存在一个去信任环境。地址本质上是匿名的,地址与区块链之外的身份和声誉机制之间没有必然的关系。主流金融的信用风险评估方法是无效的。无论是makerdao还是复合,DeFi的信用风险管理都高度依赖于过度抵押。

如果我们把每个项目都看作一个结构化产品,那么设计协议就是设计一个结构化产品的交易结构,而平台货币的主要功能是通过社区化的方法来调整结构化产品的核心参数,或者以股权证的形式获取未来现金流。

在DeFi生态中,最重要的是理解债务契约,它是借贷、杠杆和衍生品的基础。DeFi中债务契约的设计,使数字资产的时间价值以债权的形式体现出来,每一块浮动利率。

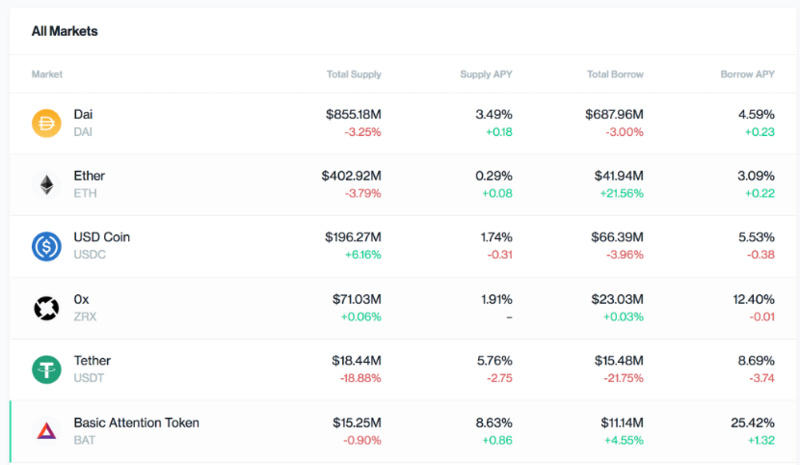

债务合同的价值基础是超额抵押,借款货币利率反映了抵押项目的市场风险(机会成本)和违约风险。例如,下图显示了2020年9月3日复合市场的锁定利率和借款利率

来自互联网的图像

作为一种稳定币,为什么8.69美元的美元汇率高于5.53美元的美元汇率?这意味着市场认为tETHer的违约概率高于USDC。同样,英美烟草25%的利率也隐含了代币市场高风险和项目违约风险的特点。

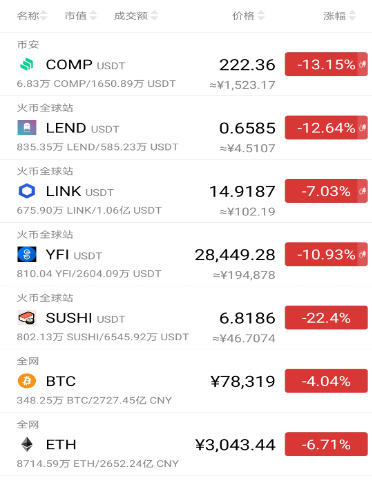

我们可以看到,在复合资产池中,仍有信用风险和市场风险相对较低的资产,如Dai、ETH、USDC、USDT、Zrx和bat。即便如此,由于结构性产品的杠杆特性,市场上的comp代币也将被杠杆化。也就是说,如果标的资产ETH增加5%,comp可能上升12%,而ETH会下降5%,comp可能会下降14%,如下图所示9月2日的市场表现

来自互联网的图像

如果我们将DeFi项目类似结构产品中**水平的股权份额平台代币作为资产进行再抵押,会发生什么?像合成的CDO吗?

**的yam项目就是这样,它增加了每天5000万美元的锁定位置,由于代码漏洞而归零。让我们看看yam资产池中的资产:wETH、yfi、MKR、lend、link、SNx、comp。这些高风险资产作为抵押品,将使YAM的货币借款利率极具吸引力。此外,借矿机制使项目的推广速度非常快。

然而,正如次贷危机一样,在基础资产价格上涨周期中,BTC和ETH等杠杆产品将非常受欢迎。然而,一旦进入下跌周期,将面临巨大风险。

从基本技术能力看DeFi

与传统的金融基础设施和金融产品不同,DeFi可以利用区块链技术,以认证资产为基础,实现平等、高效、高透明、高可信的金融服务。由于智能合约的应用,DeFi的合约是自动执行的,因此它具有高度的平等性和可靠性。

也正是由于区块链技术的应用,使得DII风险事件频繁发生,这在很大程度上受到了底层平台技术的制约。目前,区块链技术还不够成熟,在金融应用领域仍处于探索阶段。在诸多安全事件的背后,也反映出“依赖”区块链技术,而底层基础设施的性能和安全性制约着基础技术能力的性能和安全性仍有待加强。

因此,在市场中,如何构建基础技术矩阵是DeFi团队首要考虑的问题。除了公链共识和治理的核心功能外,DeFi的生态支持还需要具备以下能力。

一是代币发行技术能力(如ERC-20模式)和资产跨链导入技术能力(如公证机制、侧链/中继机制、哈希锁、walletconnect协议支持等)。积极导入MPC应用场景);

二是基于智能合约的借贷、资产管理、证券公司、交易所、保险等服务生态,DeFi协议的实质是债务合同、股权合同和其他衍生合同的结合,以及设计协议的合理性和经济效果;

三是生态入口(钱包、网站前端和后端),四是预言机的建设和外部预言机的接入。

DEFI的“完整体”——技术祝福下的“三阶段”演化

随着基础技术能力的提高,DeFi的演化过程可以分为三个阶段

第一阶段提供基本的乐高模块和代币发行类,包括资产创建、资产跨链导入、稳定币发行、流动性挖矿等(如:平台lat、USDT、USDC、ETH、BTC、keyshard)门限签名导入资产管理;贷款质押支付(商业银行基础服务)(注:简单的CDP引擎准入代币借贷、质押、再质押等);支持基本的DeFi协议标准和生态类别(如Uniswap等)。

第二阶段提供金融服务,如:资产管理(各种工具组,包括钱包);交易(分布式交易所、流动性促进、信用交易和其他证券服务);固定收益和衍生品交易(货币市场、收益农业、掉期、期货/期权、仲裁、多方合作贷款,对冲、利率互换等)。

第三阶段是生态改善,包括:以DeFi保险为风险对冲准入,广泛应用可靠可靠的信息和数据聚合服务(预言机的基础),基于分布式数字身份的信用管理服务等。

从项目的设计架构看DeFi

从经典的交易和贷款产品出发,考虑项目的设计。

事务类-Uniswap

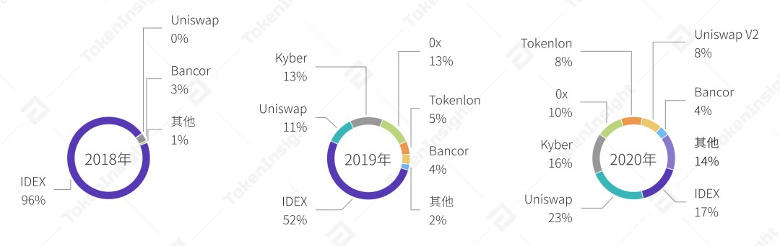

到2020年,随着DeFi概念的爆发,DEX的整体交易量和各平台的活跃用户数量将显著增加。与此同时,市场竞争日趋激烈,IDEX用户(每日活跃用户)的普及率在2020年将再次下降。2019年的新兴项目Uniswap和kyber将在2020年赶上并超越老品牌项目。

2018-2020年活跃用户数

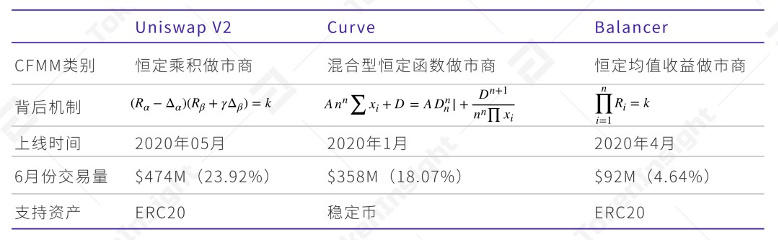

上半年,各DEX平台的发展规模差异较大,Uniswap(总交易量很高)和curve(增长速度最快)发展良好。Curve、Uniswap V2和balancer是自动做市商(AMM类:恒定函数做市商)。它们在6月份表现良好,占市场交易量的一半。

从机制(公式)上看,常功能做市商可分为四类:固定产品做市商、固定总交易量做市商、固定平均收益做市商和混合固定功能做市商。Curve、Uniswap V2和balancer是常函数做市商的典代表,其基本情况见下表。

做市商横向比较图

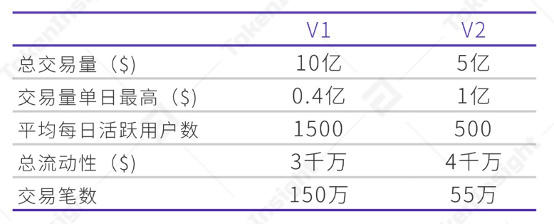

Uniswap(V1于2018年11月推出)性能更好,已成为DEX领域的***。Uniswap V2于今年5月由项目组推出,一经推出就备受关注。6月,其成交额位居德克斯行业第一。二者2020年上半年市场表现对比见左表。2020年上半年V1的整体表现高于6月V2。

Uniswap V1和V2 | TokenInsight

Uniswap V1和V2知名的区别在于V1的所有流动性池代币都依赖ETH链接,不同代币之间的交换需要提前改为ETH;而V2升级,直接实现不同ERC20代币之间的交换。但他们有同样的局限性,即流动性池中代币有固定比例,50%:50%。

Uniswap V2版

流动性:核心AMM公式:X*y=k,假设ERC-20交易对tokena/tokenb的流动性分别为X和y。Uniswap V2的事务对可以由任意两个ERC-20代币组成。

这样做的好处之一是可以降低汇率的滑动点,因为每个交易对都会收取一定的手续费,而通过两个交易对的汇率是手续费的两倍。V2支持ERC-20/er-c20交易对,使Dai在兑换USDC时不需要与两个交易对进行交换,成本降低一半,汇率滑动点更低。

如果两个ERC-20代币之间没有直接的事务对,V2路由协议可以在多个事务对之间找到一个优化的交换路径,完成多个事务对之间的交换。

为了实现从a到D的交换,我们可以交换a到B、B到C、C到D。目前代码中的路由协议是01版,需要计算链下的路径并提交给路由协议进行处理。

橡树岭自动计算机和逻辑机

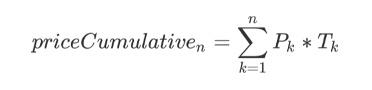

Uniswap V2的改进之处在于历史将价格保持在链中,并增加了时间权重。它的存储方法是在链中存储一个累计价格。利用两个累计价格的差值和时间差,可以计算出具有时间权重的平均价格。

我们知道Uniswap的价格随着交易的变化而变化。如果没有交易,价格将是固定值。假设两个事务之间的区间是10秒,第一个事务之后生成的价格P1将继续存在,直到第二个事务(10秒之后)变为P2。因此,P1的累积值为P1×10。累计价格是价格和时差的乘积。在众多的价格变动中,每一次的时间区间是T1、T2、T3。。。分别

利用累积价格,我们可以根据累计价格除以时间得到一定时间段内的平均价格twap(TX,ty)。

为什么Uniswap在DeFi生态系统中受欢迎?

Uniswap具有以下特点:1。Uniswap V2直接实现了不同ERC20代币的交换。免费代币发行实现了ICO的工作。投币后提供预言机服务(这对DeFi非常重要)

例如,对于一个新的DeFi项目,yam作为创建团队,希望将MKR和comp放入我的资产池中。从技术角度来看,最快的玩法是使用0预挖矿,不私募,不众筹,不团队奖励,直接去Uniswap,然后在项目中使用Uniswap中的MKR和comp的预言机,非常方便。

贷款-复合

在2020年上半年,DeFi的贷款大幅波动。在经历了3.12的极端行情后,DeFi的总持仓价值在一天内从8.8亿美元缩水至5.5亿美元,跌幅超过37%。今年6月,DEFI的总锁定价值继续上升,突破16亿美元,其中贷款平台Combind以4.86亿美元锁定,超过创客的4.19亿美元,占据了DeFi协议的首位。

Defi贷款生态| tokeninsight

与传统贷款不同,DeFi贷款具有去信任、分布式、透明、开源等特点,其主要应用场景与传统金融领域的银行业务模式相似。在德孚贷款项目中,以太坊、EOS、比特币基础公链平台建设的项目数量****,其中以太坊项目最多。

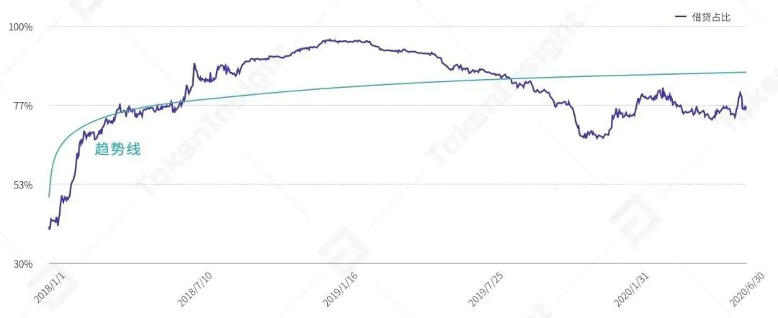

2020年上半年,DFI贷款市场目前已占总锁定量的70%-80%,贷款项目仍然是DeFi市场的主力军。

贷款比例

复合和流动性挖矿

市场对借壳、挖矿的热情反应,反映了用户对数字资产收益保障的刚性需求。这也反映出,经过一段时间的发展,市场已经逐渐成熟,不满足于单一的贷款模式。在这种环境下,能够满足用户需求、为平台自身获取流动性的模式受到热烈追捧。

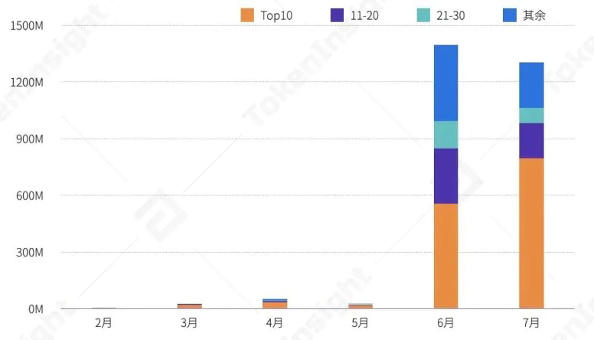

下图显示的是2020年2月至7月10日,大院前30个活跃地址的供贷款情况。从图中可以看出,2-5月复合平台贷款资金规模走势较为平缓,6月启动流动性挖矿后,资金规模出现了惊人的增长。

2-7月tokeninsightdappradar复合top30活动地址供贷金额

Dappradar数据显示,6月份,前30名活跃地址存款占71.11%;贷款占54.19%;截至7月10日,前30名地址存款占54.01%,贷款占67.27%。也就是说,超过一半的comp矿业奖已经成为“大企业”独有的。

高收益套利机会甚至吸引了中心化放贷平台的参与。德邦数据显示,在15日启动激励活动后,中心化平台NEXO先后将约6000万美元的资金存入复合矿进行矿业套利。但是,按照存款时的收益率,年化收益率可以达到55.36%,而投资者在NEXO上存入的美元兑美元的利率只有10%。

复合基金流动性挖矿的核心是用户只要为复合基金池提供流动性,就可以获得红利作为回报。但对于投资者而言,德福项目的流动性挖矿还面临智能合约安全风险、平台风险(团队管理密钥)、汇率风险、杠杆交易导致的资产清算风险增加、后期流动性收缩带来的收益不稳定等风险。

综上所述:复合是一种创新的makerdao。稳定币是从USDT借来的。借贷就是挖矿创新。目前,它与基于池的多对多P2P平台相比,具有借款人的抵押品和流动性挖矿comp currency属性。

角色划分:资产持有人、接管人、清算人、平台方(贷款差额利息、公司货币价格、收盘利润)、oracel价格服务、超额抵押率定义、清算边界界定。公司货币持有者参与治理。例如,管理贷款利率。

论公链经营的地位

新一代公链未来有可能建成规模超过万亿美元的数据交易市场。代币将在数据交易和流通市场中承担清算结算工具的重要任务。作为未来的金融基础设施,这是一个重要的场景。

同时,代币还将用于加强区块链内经济活动与区块链支持的经济活动之间的耦合关系(包括数据和算力流通市场,DeFi),从而在公链的DeFi场景中提供更多的优质质押资产。在第一阶段的基础设施建设完成后,更多的开发者可以被授权创造一个更具创新性的下一代DeFi生态。

文章标题:德维人:从2008年美国次贷危机和技术、建筑设计看行业趋势

文章链接:https://www.btchangqing.cn/101305.html

更新时间:2022年10月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。