几个月内,DeFi出现了一个超级牛市。

从312黑天鹅事件来看,短短半年时间,DEFI首批100个项目的代币总市值增长了20倍,达到100亿美元,DEFI生态质押资产总值也从4.5亿美元增加到90亿美元,增长了20倍。在此过程中,yfi在45天内上涨了1万次,**价格达到了3.8万美元——一个yfi可以购买3台BTC,这也使得以太坊的价格在短短一个月内翻了一番

参与者再次见证了“区块链的速度”

于是,“游戏变了”、“散户杀VC”、“ETH超越BTC”、“去中心化金融革命”等引人入胜的词汇也随之流行起来。

是什么推动了这一切?DeFi世界的起点、转折点和终点在哪里?繁荣之后,DeFi世界的旅程真的才刚刚开始吗?

1从班达菲出发

primitive ventures的创始合伙人万辉将Devi分为四类:古典、复古、先锋和激进。

其中,古典DEFI主要以马克尔道、班科尔和复合词为代表。三者的发展过程完美地诠释了DEFI的起点、转折点和高点。本文主要研究经典的DeFi。在下面的文章中,我们将继续探索复古的DeFi,先锋的DeFi和激进的DeFi的可能性。

Makerdao,Bancor,DeFi世界的起点。

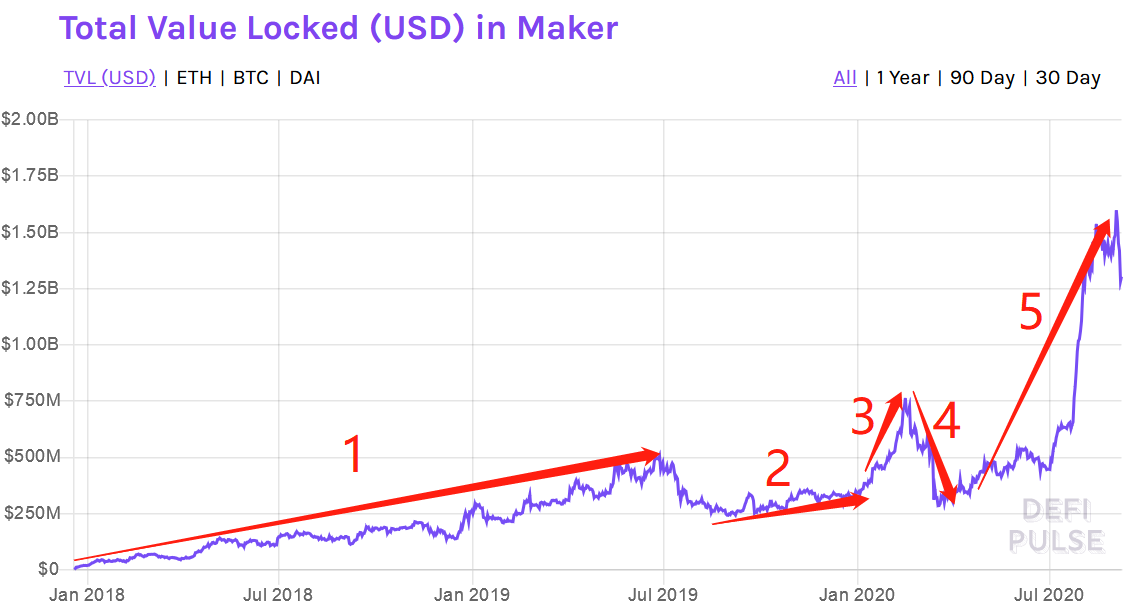

回顾马克道项目的发展历程,以马克道质押资产总值为主线,辅以重大拐点事件,可以梳理出较为清晰的发展脉络。毕竟,马克道离它诞生只有两年半了。

2017年12月9日,去中心化稳定币项目makerdao启动。此时,戴相龙只发行了可接受的单一抵押物以太坊。2019年11月18日,Maker宣布推出新的多重抵押贷款Dai,并开始接受bat作为抵押资产发行稳定币Dai。在2020年,它逐渐接受USDC和世界银行作为抵押品。

从MAKKODAO的推出到2019年6月,MakDaO担保的资产价值基本上是缓慢的直线上升,尽管中间出现了一些曲折。

此后,到2019年年中,随着比特币从1.4万U进入下降通道,至8500 U,makerdao资产质押总额将迅速下降。2019年年中至2019年末,马克道资产质押率逐步提高,但增速变化不大。直到2020年1月,马克道世界迎来了一个巨大的转折点。之后的第三、四、五阶段,马克尔道质押资产总额开始剧烈波动,并迅速上升。

这个规律在DEX项目Bancor中也非常明显。我们可以看到,在2020年1月之后,班科尔的资产质押额也经历了剧烈的波动,然后迅速上升。

为什么会有如此激烈的制度变革。

今年一季度二季度,众多加密机构纷纷入驻DeFi,如distributed capital、CoinBase venture、Morgan Creek digital、Multifin capital等具有华尔街背景的投资机构大力部署DeFi。此外,号称管理着10亿美元资产的pochain也是DeFi的重要投资者。

从平庸到卓越,任何事情都有其必然性。转折点是复合发行comp-token,开启“借即挖”这彻底引爆了整个DeFi市场,让人们意识到,向DeFi注入流动性将带来怎样的想象空间。

可以说,大院的“借钱就是挖矿”是世界经济的转折点。

2大院的“借钱就是挖矿”,世界末日的转折点

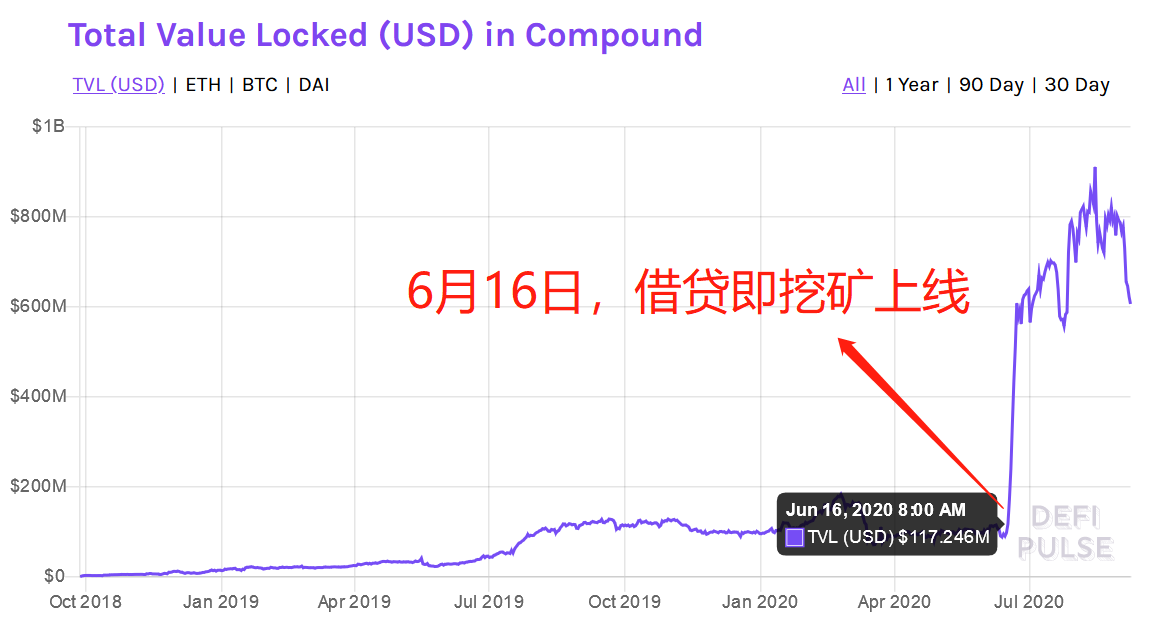

2020年6月16日,大院治理代币公司上线,借矿模式随即启动。从那时起,复合资产的价值呈爆炸式增长。两个月后,项目资产质押额从1亿美元迅速增加到9亿美元。

如果说makerdao只是去中心化金融世界的美联储,那么compound就是负责****的商业银行,发行comp来奖励参与****的投资者。公司上市交易是为了鼓励更多的人参与****。因此,复合资产开始呈爆炸式增长。

大院的借贷和挖矿彻底激活了整个世界。6月16日之后,DEFI生态的承诺金额开始呈爆炸式增长,短短两个月时间,从10亿美元增至100亿美元。

可以说,推出复合“借力即挖矿”已经成为DFI世界发展的一个拐点。

当然,这些现象的核心不是质押,而是围绕“质押”展开的一系列活动,极大地释放了加密资产的流动性,其结果就是资产价值的飙升。

3.““增加流动性”带来牛市

我们知道ETH是所有DeFi项目中最重要的基础资产。以Uniswap为例,质押资产**价值15.6亿美元,其中以太坊7.6亿美元,占总资产池的一半。当DeFi锁定金额**时,资产价值为95亿美元,其中31亿美元是以太坊,而比特币的资产价值为7亿美元。

一般认为以太坊的流动性在质押后会减弱,但事实并非如此。

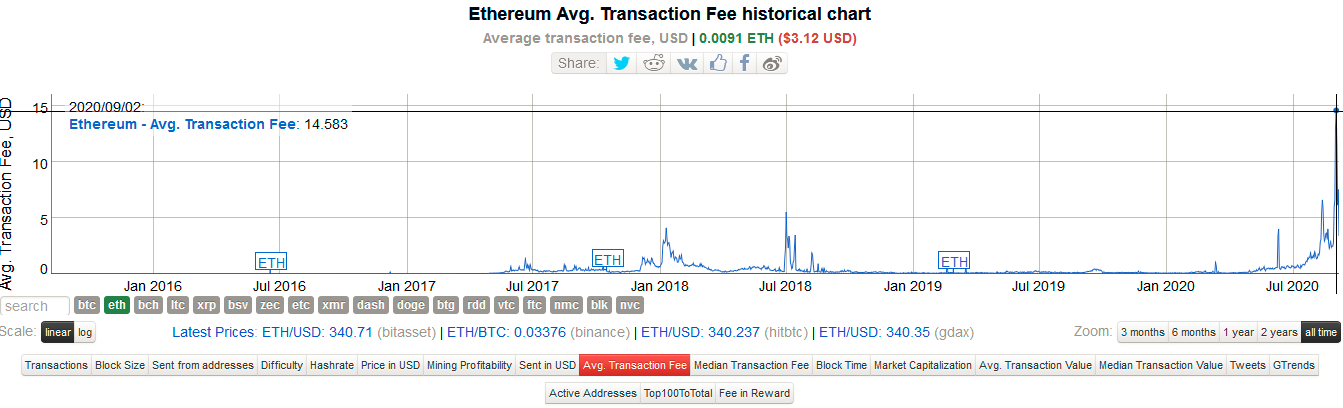

9月1日寿司掉期质押流动性挖矿,直接导致以太坊GAS FEE大幅上涨,超过400gwei。全网24小时交易量突破150万笔,超过18年历史**水平。以太坊的价格创下近期**价格480美元。

因此,套牢并没有减少流动性,反而增加了流动性,从而导致以太坊的价格大幅上涨。原因是,在流动性挖矿领域,仍然有人愿意为一笔交易买单,即使发送一笔交易要花费数百美元。

寿司互换的流行也直接推动以太坊的价格达到480美元的周期性高点,随后,DeFi生态进入回调阶段。

综上所述:流动性挖矿本质上增加了以太坊和DeFi项目代币的流动性。流动性越大,交易越活跃,系统价值发挥越充分。

任何市场都不可能持续上涨。在经历了寿司交换带来的疯狂之后,DeFi短暂地进入了一个修正,这可能只是一个开始。

相反,在中央集权的金融世界里,美元正经历着流动性低效导致的货币短缺。

无论美联储(Federal Reserve)如何努力借债,解决美元流动性不足的问题仍然困难重重。根本原因是美元体系出了问题——每个人都把美元放在金融市场,而不是用于生产和交换,这与以太坊的活跃交易相反。

4美元为何走向“流动性”的反面

与以太坊不断增加的流动性相比,美元是如何走向相反的方向的呢。

在今年8月发布的比特币估值报告中,提到了美元流动性枯竭的原因,并对这种现象的结果进行了预测。

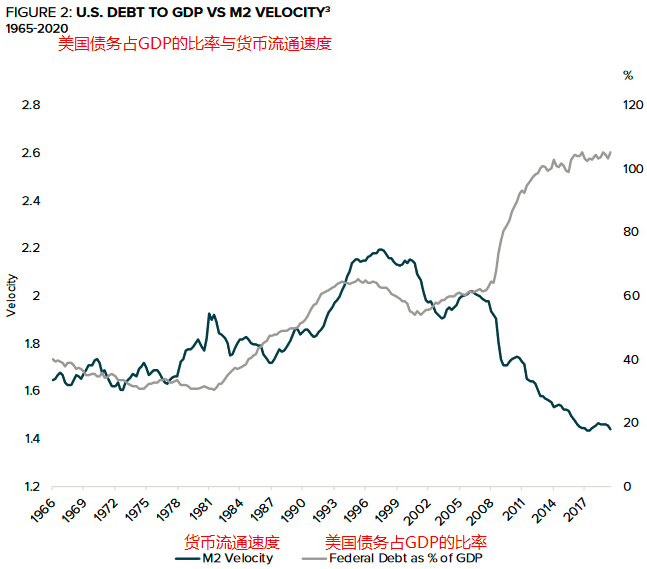

报告指出,在过去半个世纪里,宽松的财政政策鼓励资本市场借钱购买资产,其中一些债务在2008年全球金融危机中被迫偿还。金融危机期间的量化宽松政策旨在缓解不断上升的债务状况,使经济免于灾难。然而,量化宽松的结果是火上浇油。

另一方面,宽松的货币政策导致大量资金流入金融资产领域,而不是像预期的那样流入传统经济或主要街道,从而加剧股市与经济的脱节。请注意,main street指的是美国普通投资者、小独立企业和投资机构,或实体经济。它与华尔街恰恰相反,华尔街是以华尔街和大跨国公司为代表的高净值投资者。如图所示,自2008年以来,美国债务占GDP的比例几乎翻了一番,而随着新货币向金融部门而非实体经济发行,M2货币供应速度即货币流通速度迅速下降。

美国债务与GDP之比与货币流通速度

也就是说,大量发行的美元资产没有进入实体行业,而是躺在金融市场一动不动,导致美元流动性减少。

**,根据灰阶报告,量化宽松导致美国联邦储备银行(Federal Reserve Bank of the Federal Reserve Bank of the United States)的资产负债表从2008年的1万亿美元增至2014年的4万亿美元。随着经济出现强劲迹象,美联储计划扭转这种扩张态势。然而,当美联储2018年试图收缩资产负债表时,市场立即给出了负面反馈,标准500指数在短短三个月内下跌了20%。

从这个角度来看,除非量化宽松政策摧毁其一直支持的金融市场,否则量化宽松的趋势不会逆转。

目前,DEFI面临着一个巨大的回落,也许这只是一个开始。

文章标题:迪菲世界的“起点、拐点、高点”在回调之后才刚刚开始

文章链接:https://www.btchangqing.cn/100169.html

更新时间:2020年09月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。