标题:由于流动性挖矿热潮,寿司可能使DEX接近市场!”

作者:曲大哥

6月初,我写了一篇题为“DEX的竞争将比中心化交易更激烈”的文章!》重点在于,由于其可组合性,资金流动将非常顺畅。对于做市基金来说,收益高的地方就会去,客户成本低的地方,他们就会倾向于去。

其结果是,德银将面临来自资产方和用户方的激励竞争,德银很难筑起护城河,竞争将异常激烈。

流动性挖矿热潮的出现,完美地印证了这一结论。在继续讨论DEX之前,有必要回顾一下最近的流动性挖矿热潮。

流动性挖矿狂潮

Compound

6个月15日复地最早开通流动性挖矿和拆借挖矿,因为代币按付息分配导致小额货币疯狂借贷,从而形成异常利率市场,影响实际贷款需求。

比特币来源:复合金融

这与通过流动性挖矿提供更好的体验和降低使用成本的目的背道而驰。因此,在复合挖矿的后期取消借贷挖矿,保留流动性挖矿,无疑是一个正确的决定。

同时,由于复合代币的超高挖矿收益率,其价格的快速上涨也点燃了市场的挖矿热情。

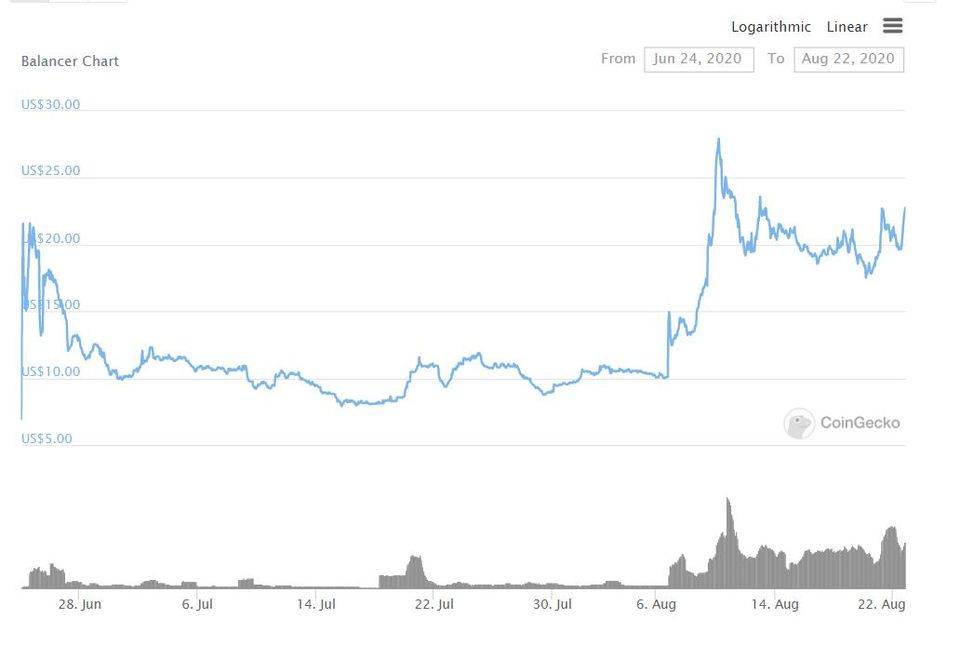

平衡器

事实上,平衡器的流动性挖矿起步较早,但代币分销比复合晚。虽然前面有一个很好的复合的例子,但是BAL的价格走势并没有从comp中**出来,一方面,均衡器的出现并没有形成强烈的共识,行业地位和复合数据量之间存在很大差距。

而且,开矿之初价格不低,挖矿也不完全火爆。因此,矿价一路走低,直到8月矿业全面爆发才反弹。

来源:coingecko.com网站

来源:coingecko.com网站

平衡器是第一个开始挖矿的DEX。经过挖矿,数据量一直在上升,基本稳定在DEX排行榜前五名,这是一个非常好的结果。事实上,在curve开始流动性挖矿之前,均衡器一直是**的挖矿战场。

之后,许多项目已经或计划开放流动性挖矿计划,但曲线是关键。

曲线

Curve本身是DEX领域的第二款明星产品,交易量巨大,其硬币发行计划也得到了市场的一致预期,包括以币安为首的三大交易所将**推出CRV代币。

但是,由于CRV流通量大,日产量2亿件,CRV价格一路走低,矿工坚决实施挖、卖、养的战略,业务是稳定币汇率,挖矿业没有自由损失,因此CRV的锁定量迅速增加;代币在市场上的持续销售。

来源:debank.com网站

来源:debank.com网站

例如,yfi发行了以太坊包装产品yETH,原则是以以太坊抵押代币,然后用代币曲线挖矿,年收益率*。因此,说CRV在挖矿市场上保持了高收益率是正确的。

所有这些都是正统的流动性挖矿。它们都是成熟的项目。虽然回报率比较高,但还没有到荒谬的程度。随着yfi、Yam和sushiswap的诞生,流动性矿业市场已经被彻底引爆。

YFI公司

Yfi是一种具有自动调仓功能的平台聚合协议,在本轮流动性挖矿中发挥着重要作用。他在DeFi中开创性地使用了比特币相似代币分销模式,没有私募、没有预挖矿、没有团队共享、极其公平的代币分配模式,这点燃了社区对公平的渴望,也点燃了人们对VC和difi获得的其他代币的不满社区。

Yfi见证了行业数万枚硬币的诞生,见证了从0亿美元到80亿美元市值仅需40天的奇迹。我们可以看到DeFi社区对yfi模的认可。

yfi的开创性模取得了巨大成功,随后使用yfi模分发代币,Yam最快。

YAM

Yam采用yfi代币分销模式,在yfi基础上增加ampl弹性供应机制,同时货币价格锚定在1美元。当价格高于1美元时,将发行额外代币来调整价格。

由于yfi的巨大标杆效应,使得Yam备受关注,并创新了流动性挖矿模式,引发下一轮更大的矿业热潮。

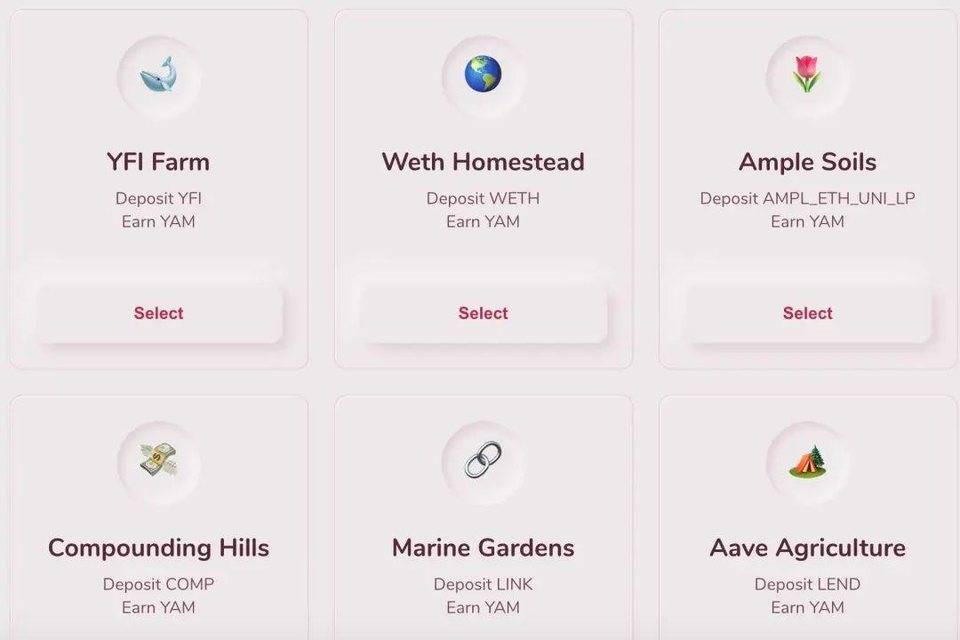

很难想象,在Yam上线6小时后,Yam就有超过1.7亿美元的资金参与到网上,而且合同还没有经过审计,这是非常难以想象的。Yam向以下池分配代币。只要资金存入合同,就可以进行分配。参与者参与的时间越早,回报越高。这是Yam s的开创性设计。事实上,Yam代币不捕获任何价值,只捕获治理价值。

来源:https://www.panewslab.com/zh/articledetails/D61950915.html

来源:https://www.panewslab.com/zh/articledetails/D61950915.html

随后,寿司掉期的出现改变了流动性挖矿的传统模式。基于yfi代币分销机制和Yam挖矿机制,它专注于Uniswap流动性池。

寿司交换

Sushiswap从Uniswap分支而来。如果您想挖矿寿司代币,您需要在Uniswap上为特定交易对提供做市,然后将做市获得的LP代币抵押给sushiswap。它之所以对Uniswap的流动性池感兴趣,是因为它计划在开矿两周后进行流动性转移,sushiswap挖矿的流动性将转移到sushiswap。

来源:寿司交换网

来源:寿司交换网

这是对Uniswap的一次可怕的攻击,用流动性挖矿的高回报来讲述一个富有想象力的故事,这将支撑价格并吸引更多的资本锁定。

目前,Uniswap的锁定基金为12亿美元,sushiswap的账户为85亿美元,如果这些流动性转移到sushiswap,这一事件无疑将产生深远的影响。

来源:debank.com网站

来源:debank.com网站

而寿司交换矿产量超高,不需要任何开发,让大家都觉得黄金已经被发现。在寿司交换之后,无数的**盘诞生了。

一时间,葡萄、火腿、意大利面、虾、寿司、泡菜、拉面等相继出现,以太坊、比特币3外的波场里,摆着珍珠、胡萝卜、鲑鱼、钻石、珊瑚等仿制盘子,同时还有小蚂蚁,公共信息链等生态也有开启移动挖矿的作用。

全民挖矿的浪潮紧随潮流而来。

这些仿制光盘在上线时大多没有经过审计,但仍有大量资金涌入第一批矿场挖矿。当然,很多人都赚钱了。

这里的关键问题是每个人都知道代币没有价值。谁来买?当然,投资者只能认为二级代币价格可以上涨。

随着近期市场的下跌,这些毫无价值的胡萝卜、三文鱼等迎来较大跌幅,二级市场买家损失惨重。

其中,交易所的身影并不少见。大一、胡、币安等已开通矿业金融服务,年收益率达数百家。

流动性挖矿的本质

我们可以看到,流动性挖矿矿从鼓励用户提供流动性和提供更好的用户体验开始,到yfi已经成为一种更好的代币分销方式。作为一个综合性金融平台,yfi仍然可以获取价值。

然而,当涉及到Yam和之后的模拟磁盘时,它们的代币除了治理价值之外没有其他价值。如果影响不够大,治理价值基本等于零。只有对其进行二次分配,才能实现其投资和价值的持续分配。

除了寿司的好故事之外,没有其他的故事。本质上是资金对收益的追求,在追逐的过程中,我们甚至可以忽略风险。

因此,流动性挖矿的本质是资本对收益的渴望。

在虚拟世界中,资本可以自由、持续地流动。通过层层嵌套,基金可以获得多重收益。但基于可组合性,基金没有忠诚度,收益高的地方就会流向哪里。

在这种情况下,争夺流动性将成为常态,资本永远是稀缺的。一旦有人能提供高于平均水平的回报率,且风险可控,资金将迅速聚集,其他平台将迅速亏损。(然而,以太坊的高额GAS FEE用减缓了资本损失的速度)。

资金的持续迁移将成为未来的常态。

德克斯去哪儿了?

*在流动性挖矿狂潮中,我们看到DEX和sushiswap对流动性的极度渴望开启了DEX流动性战争的另一个层面。nbsp*

如果说之前德银之间的流动性竞争是在冷战时代,那么寿司掉期直接将战争推向了***时代,其悲剧程度是无法比拟的。

此外,由于这种模式不是sushiswap的**专利,后来者也可以这样做,甚至Uniswap的反击也可以以同样的方式在sushiswap中重复。

在这里我们可以发现,目前的DEX确实没有护城河,过去几年建立起来的行业优势可能在几天内就被夺走。即使Uniswap发行代币,也不过是对收益率的反击,仍将处于刀锋对决的境地。

因此,DEX将花费大量精力争夺流动性,因为它随时可能被颠覆,这将迫使DEX快速发展迭代。但是,由于其易于重用,任何创新都无法逃脱fork授权的命运,这可能会迫使应用程序停止开放fork许可。这将是对DEFI开放精神的打击。

在这里,我可以更好地感受到1INCH的美丽。无论流动性在哪里,我都可以提供**的流动性,而不必为流动性而战。

DEX应该专注于如何在可组合性和护城河之间找到平衡,这需要从业者去探索。

但是,也许**不会呢?

源链接:议员魏欣.qq.com网站

文章标题:反思流动性矿业热潮:德克斯没有护城河

文章链接:https://www.btchangqing.cn/100144.html

更新时间:2020年09月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。